Para politikası son zamanlarda dikkatleri üzerine çekti ve birçok kripto yatırımcısı Jerome Powell ve Janet Yellen'ın söyleyeceklerine dikkat etmeye başladı. Yüksek enflasyon günümüzde pek çok ekonominin karşı karşıya olduğu bir sorun ve bu nedenle merkez bankaları enflasyonu istedikleri seviyelere çekmek için kantitatif sıkılaştırmaya başvuruyor.

Bugünkü makalemizde kantitatif sıkılaştırma kavramını, nasıl işlediğini ve kripto piyasalarını nasıl etkilediğini derinlemesine inceleyeceğiz. Kantitatif gevşemenin (QE) daraltıcı muadili hakkında bilinmesi gereken her şeyi öğrenmek için okumaya devam edin.

Kantitatif Sıkılaştırma (QT) Nedir?

Kantitatif sıkılaştırma, bir ekonomideki sermaye miktarını (para arzı) azaltmayı amaçlayan para politikasının bir bölümüdür. Her merkez bankası buna biraz farklı yaklaşsa da genellikle tahvil satmak ya da tahvil vadelerinin dolmasına izin vermek şeklinde özetlenebilir.

Tahvil satışı, tahvil piyasasına arzı artırarak alıcıları cezbetmek için daha yüksek getiriler (faiz oranları) sağlar. Bu faiz oranları ne kadar yüksek olursa, borçlanma maliyeti de o kadar yüksek olur. Borçlanma maliyeti ekonomik faaliyeti doğrudan etkiler - düşük faiz oranları daha fazla yatırım ve harcama ile sonuçlanırken, yüksek faiz oranları yatırım ve harcamaları azaltır. Faiz oranları ile ekonomik faaliyetler arasında net bir ilişki vardır çünkü, faiz oranları yükseldikçe tasarruf etmek daha cazip, borçlanmak ise daha az cazip hale gelir.

Büyük ölçekli tahvil satışları ekonomik faaliyeti daha da azaltır, çünkü finansal sistemden likiditeyi kaldırır. Dolaşımda daha az sermaye olunca, işletmeler ve hane halkları paralarını daha dikkatli harcamak zorunda kalırlar.

Teorik olarak, ekonomik faaliyetteki bu azalmalar sistemdeki enflasyonist baskıları azaltır, bu nedenle kantitatif sıkılaştırma genellikle daraltıcı para politikasının bir biçimi olarak kabul edilir.

Kantitatif Sıkılaştırma Neden Kullanılır?

Çoğu durumda, kantitatif sıkılaştırma enflasyonu düşürmek için kullanılır. Merkez Bankaları bir ekonominin mümkün olduğunca verimli çalışmasını sağlamak için vardır ve enflasyon, ekonomik çarkın bir dişlisi olarak görülür. Sonuçta, yüksek enflasyon hane halkı ve işletmeler için maliyetleri artırır ve bu da ele alınmadığı takdirde ekonomiye zarar verebilir.

Enflasyonu düşürmek için ilk ve en yaygın kullanılan araç merkez bankası faiz oranını (örneğin Federal Fon Oranı) artırmaktır, ancak bazı durumlarda durum daha agresif bir müdahaleyi gerektirir.

Bu durumlarda, kantitatif sıkılaştırma merkez bankalarının ihtiyaç duyduğu balyoz olabilir. Daha önce bahsedildiği üzere, kantitatif sıkılaştırma, tahvillerin satılmasını ya da vadelerinin dolmasına izin verilmesini içerir, bu da daha yüksek faiz oranlarına, piyasada daha az dolaşımdaki sermayeye ve ekonomik faaliyette bir azalmaya neden olur.

Ekonomik faaliyetteki azalma, merkez bankalarının enflasyonu normal seviyelere geri getirmek için tam olarak ihtiyaç duyduğu şeydir.

Kantitatif Sıkılaştırma (Tightening) ve Azaltma (Tapering)

Azaltma, yaygın olarak kantitatif sıkılaştırmanın bir unsuru olarak görülürken, gerçekte azaltma kantitatif gevşemenin azaltıldığı yerdir. Gevşeme ile sıkılaştırma arasındaki geçiş dönemidir ve varlık alımları sıfırlanana kadar azaltılır.

Örneğin, ekonomiye 500 milyar dolar sokmak yerine, sermaye enjeksiyonlarının 350 milyar dolara düşürülmesi, merkez bankası ekonomiye hala 350 milyar dolar enjekte etse bile daraltma olarak kabul edilecektir. Esasen, daraltma hala bir tür genişletici politikadır; sadece hızı azaltılmıştır.

Ekonomistler “ayağını gazdan çekmek” benzetmesini kullanmayı severler. Araba yavaşlayacaktır ama henüz tam olarak frene basmış sayılmazsınız.

Genel olarak konuşmak gerekirse, azaltmanın amacı genişlemeci politika dönemini sona erdirmek ve hemen ardından kısıtlayıcı ya da daraltıcı politika dönemine geçmektir.

2022'deki Kantitatif Sıkılaştırma

Enflasyon 2022 yılında kontrolden çıktığında, Federal Rezerv enflasyonist baskıları soğutmayı amaçlayan bir dizi kısıtlayıcı para politikası kararı açıkladı. Geçtiğimiz yıl art arda yapılan 9 faiz artırımına ek olarak Fed, yaklaşık bir trilyon dolar değerindeki menkul kıymetin yeniden yatırım yapılmaksızın vadesinin dolmasına izin vererek ekonomik faaliyette 25 baz puanlık faiz artırımının etkisine benzer bir azalmaya yol açmaya karar verdi.

Fed'in enflasyonla mücadelesi henüz sona ermemiş olsa da aldıkları önlemlerin işe yaradığı açıktır.

Kantitatif Sıkılaştırmanın Riskleri

Tıpkı kantitatif gevşeme gibi kantitatif sıkılaştırma da risksiz değildir. Merkez bankaları, ekonomiyi tamamen istikrarsızlaştırmadan ve finansal piyasaları çökertmeden likiditeyi sistemden dikkatli bir şekilde çıkarmak zorundadır. Bu durum daha önce yaşanmış, potansiyel sıkılaştırmadan yalnızca söz edilmesi bile hazine tahvillerinin getirilerinde büyük dalgalanmalara ve tahvil fiyatlarında düşüşe neden olmuştur.

Kantitatif sıkılaştırma ile ilgili bir başka sorun da genel olarak konuşmak gerekirse, hisse senedi piyasalarının sıkılaştırılmış politikaya nasıl tepki verdiğinden dolayı merkez bankasının sıkılaştırma programını tamamlanmadan bırakmasıdır. Bu durum 2008 krizinden sonra, Federal Rezerv kantitatif sıkılaştırmayı durdurmak zorunda kaldığında ve borsanın çökmemesini sağlamak için başka bir kantitatif gevşeme yoluna başvurduğunda yaşandı.

Aynı durum bugün de görülebilir, zira mevcut daha kısıtlayıcı küresel para politikasının başlangıcından bu yana piyasalar önemli ölçüde düşüş yaşadı.

Bununla birlikte, kantitatif sıkılaştırma genellikle bir ekonomiyi yavaşlatmak için harika bir araç olarak kabul edilir, ancak dengesini sağlamak çok zordur.

Kantitatif Sıkılaştırma ve Piyasalar

Tarih, para politikası ile finansal piyasalar arasında bir ilişki olduğunu göstermiştir. Genişlemeci politika ve kantitatif gevşeme genellikle varlık fiyatlarını yükseltirken, kısıtlayıcı veya daraltıcı politika genellikle fiyatları aşağı çeker.

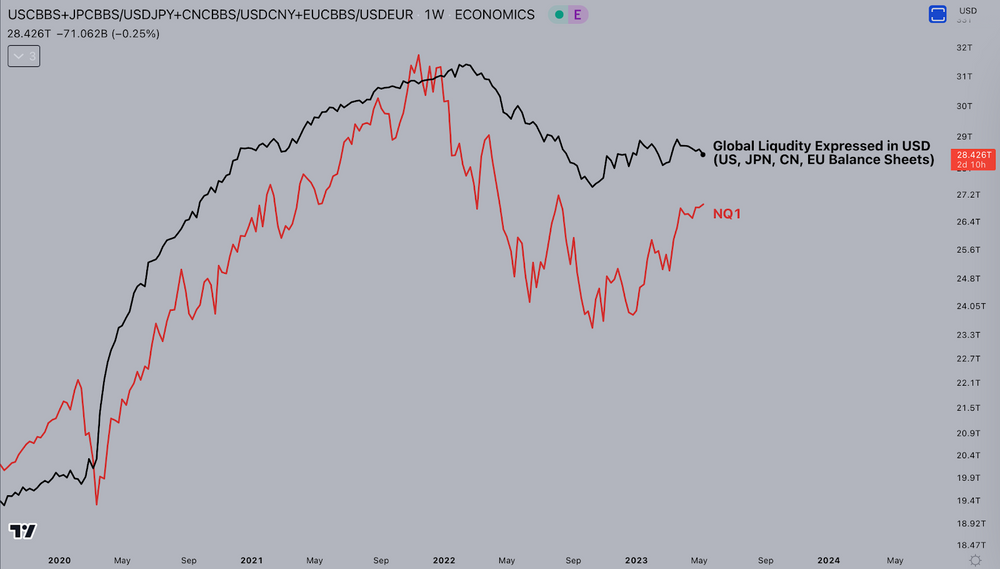

Aşağıdaki grafik küresel likidite koşullarını (ABD, Japonya, Çin ve AB'nin kümülatif bilançoları) ve Nasdaq 100'ün performansını göstermektedir. Grafik, bilançolar genişlerken piyasaların nasıl yükseldiğini ve bilançolar daraldığında piyasaların nasıl hızla düştüğünü göstermektedir.

Ayrıca piyasanın sıkılaşmaya, gevşeme koşullarına olduğundan daha güçlü tepki verdiğini de göstermektedir.

Gördüğünüz gibi Nasdaq 100, dünya genelinde kantitatif gevşeme programlarının sona ermesinden sadece birkaç hafta önce zirve yapmış ve yükseldiği kadar hızlı bir şekilde düşmüştür. Küresel likidite koşulları ve varlık fiyatları arasındaki aynı ilişki, hem kantitatif sıkılaştırmaya hem de kantitatif gevşemeye güçlü bir şekilde tepki veren Bitcoin'de de gözlenmektedir. Sonuç olarak, küresel piyasalar küresel likidite koşullarıyla yakından ilişkili görünmektedir.

Bu korelasyon, maddi duran varlıkların enflasyona karşı bir koruma görevi gördüğü fikrinin altını çizmektedir. Para arzındaki artışlar piyasaları yukarı iterken, para arzındaki bir daralma piyasayı aşağı çekmektedir.

Sırada ne var?

Net bir sıkılaştırma döneminin ardından, küresel merkez bankaları bir sonraki adımın ne olacağı konusunda anlaşmazlık yaşıyor gibi görünüyor. Toplamda, bilançolar değişmeden kalırken, bireysel düzeyde çok fazla hareket görüyoruz.

En önemlisi, Çin daha küçük ölçekli sermaye enjeksiyonları yaparken (örneğin Şubat 2023'te 92 milyar dolarlık ters repo sözleşmesi), ABD'deki ekonomik durum da yakında yeni bir genişlemeci politika gerektirebilir.

Kapanış düşünceleri

Özetle, Kantitatif sıkılaştırma, faiz oranlarını artırmanın yeterli bir fark yaratmadığı durumlarda merkez bankaları tarafından ekonomiyi yavaşlatmak için kullanılan bir programdır. Kantitatif sıkılaştırma ile hükümetler, sermaye kullanılabilirliğini azaltmanın ve faiz oranlarını yükseltmenin bir yolu olarak büyük ölçekte tahvil satar ya da vadelerinin dolmasına izin verir.

Kantitatif sıkılaştırma küresel piyasaları da etkiliyor gibi görünmektedir; en son kampanya çeşitli varlık sınıflarında satışları tetiklemiştir. Merkez bankaları bir sonraki hamlelerini tartarken piyasalar şu anda konsolide oluyor.

Bu hamleleri tahmin etmek son derece zordur - ancak piyasaların neden bu şekilde hareket ettiğini daha iyi anlamanıza yardımcı olacağından, merkez bankalarının neler yaptığını incelemek yine de faydalı olacaktır.

Yazarın Feragatnamesi: Bu makale benim sınırlı bilgi ve deneyimime dayanmaktadır. Sadece bilgi amaçlı yazılmıştır. Herhangi bir şekil veya biçimde yatırım tavsiyesi olarak yorumlanmamalıdır.

Editörün notu: CryptoJelleNL, kripto para birimi endüstrisi hakkında bilgi sağlar. 5 yılı aşkın bir süredir finansal piyasalara aktif olarak katılıyor ve öncelikle hem borsa hem de kriptoda uzun vadeli yatırımlara odaklanıyor. Bu yatırımların getirilerini izlerken birden fazla platform için makaleler yazıyor. Bundan böyle, Alpha Circle için de içgörüleriyle katkıda bulunacak.

Twitter'ına göz atın: twitter.com/cryptojellenl

—

Yukarıdaki içerik, ne yatırım ve ticaret stratejileri için bir tavsiye ne de bir yatırım teklifi, talep veya herhangi bir ürün veya hizmet tavsiyesi teşkil etmez. İçerik sadece bilgilendirme amaçlıdır. İçeriğe dayalı olarak yatırım kararını veren veya değiştiren kişi, sonucu veya zararı kendisi üstlenir.

Bu belgenin içeriği farklı dillere çevrilmiş ve farklı platformlarda paylaşılmıştır. Farklı gönderiler arasında yanlış çevirilerden kaynaklanan herhangi bir tutarsızlık veya tutarsızlık olması durumunda, resmi web sitemizdeki İngilizce versiyon geçerli olacaktır.